1.负利率的实践

近几年来,欧央行、丹麦、瑞典和瑞士央行对关键政策利率征收负利率。日本央行于2016年2月对部分超额储备实施负利率。负利率比较复杂,不是简单的就把超额储备征收负利率,有不同和复杂的结构,但在目前阶段可以简单理解。

实施负利率有不同的出发点。比如:欧央行和瑞典是对抗通缩(further ease the already accommodative monetary policy to fight the growing threat of deflation)。挪威、丹麦和瑞士负利率政策实际上是为了汇率政策,对抗本币升值(挪威克朗兑换欧元在一个狭小的空间里波动,2012年欧元区金融形势紧张,资本流入挪威,挪威克朗有升值压力,于是成为欧洲的第一个央行将储蓄利率定为负值。瑞士法郎的情况和挪威克朗很相似)。日本的情况是为了刺激通胀和抑制日元升值。采取负利率的另一个目标是通过尽可能低地维持实际利率,来刺激信贷,进而刺激经济增长。

目前比较火的是war on cash,最近媒体报道的比较多,比如:欧央行在讨论可能要取消500欧元面值的钞票;德意志银行的CEO John Cryan在达沃斯说“cash won’t be around for a decade(现金在十年内会消失)”。重量级的Laurence Summers在Washington Post说“it is time to the $100 bill(是时候把100美元面值的钞票取消掉)”(当然引起很多争议,反反复复的几个回合)。根据希腊报纸Kathimerini报道,希腊人如果要申请免税额度,必须要有一定额度的电子交易(潜台词是discourage cash economy)。

如前所述,目前负利率大多是在商业银行在央行的存款这一层次,但下一步应该是要发展到居民储蓄账户,目的还是促进消费,但如果消费者选择持有现金,那么负利率的政策就大打折扣,所以就有目前众多经济金融界大佬鼓吹“取消现金”。另外,现金经济也让政府征税的能力打了折扣,比如某些欧洲经济体现金经济占GDP的比例高达20%,从政府的角度来说它们是巴不得取消现金呢。WSJ的标题是“The Political War on Cash。Politicians want to coerce you to spend”政治家们想强迫老百姓去消费……还好,这一步还没有发生……

首先,负利率并未显著提升通胀。比如在欧元区,对债务紧缩的担心是实施负利率的主要出发点(因为通缩,债务实际成本上升,进一步抑制投资和消费,进一步通缩,形成a deflationary spiral 螺旋式通货紧缩)。但实际上,欧洲的通胀与油价密切相关,所谓通胀下行主要与油价下滑有关,扣除掉油价之后的核心通胀波动很小,负利率对提升欧元区的通胀效果并不明显。瑞典通胀仍然接近零,但引发房地产泡沫。丹麦的通胀仍然很低。

其次,负利率对汇率效果参半。欧元(对美元)贬值:负利率汇率目标成功;丹麦克朗(对欧元)贬值:负利率汇率目标成功;日元(对美元)升值:负利率汇率目标未实现;瑞士法郎(对欧元)升值:负利率汇率目标未实现;瑞典Krona(对欧元)变化不大:负利率汇率目标未实现。所谓的“负利率汇率目标未实现”,只是未完全实现。情况可能是:如果没有负利率,可能会升值的更厉害。

第三,有数据表明,负利率提升了银行对企业的放贷。央行向商业银行征收负利率后,商业银行可以有两个选择,一是将成本转移到普通储蓄账户上,除了个别的报道比如德国商业银行,一般情况下比较困难;二是增加其它投资渠道,比如投资国债和增加放贷,目前的数据表明欧元区银行对企业的放贷确实有所增加,但在瑞典、丹麦、瑞士的情况并不统一,有的研究说贷款利率下降了,也有的说没有。总之,负利率政策部分地促进了经济增长。

3.负利率的风险

首先,商业银行业利润受到负面影响。银行的净利差在下降(投资的国债收益率下降也带来净利差下降)。Net interest income/assets 也在在下降。

其次,公共债务风险上升。政策利率是整个经济短期借贷成本的基准。因此,随着欧元区、丹麦和瑞士推出负政策利率,政府债券,特别是在收益曲线较短的一端,出现负的市场利率。银行有更大的动力和更多的资金来购买政府债券也压低了国债收益率,甚至至负值。现在负收益率的国债规模已经超过5.3万亿美元。随着超低水平的国债利率甚至负利率的出现,政府根本没有压力去削减债务。负利率实际上是在鼓励他们借更多的钱。而如果政府借贷成为免费的午餐,对于财政纪律没有任何正面作用。欧元区公共债务占GDP的比率从2007年的73.3%上升到2015年的108.4%,而净利息支出占国内生产总值的比例却从2.5%下降到2.2%(Source: BIS Data)。美国、日本、加拿大、英国在这期间的公共债务规模都大幅扩大,加拿大的利息支出反而下降,美国利息支出没有变化,英国的利息支出虽然增加但是低于债务规模的涨幅。

第三,金融市场受到扭曲。欧元区的债券市场价格不再充分反映其高债务水平的内在风险。德国国债creditability最好,但收益率和别的国家的收益率差不多了,扭曲了金融市场定价机制。与此同时,投资者被迫购买越来越多风险资产,股票价格被人为抬高(S&P 500的走势和美联储资产规模基本完全相关)。所有这些都涉及大幅回调的风险。这就是今天全球的金融市场最为担心的问题,过去近一年来的大幅波动正反映了这个担心。

第四,实体经济的改革被拖延。当金融市场过分迷恋于货币时,通过结构改革提高实际的增长潜力和生产力的经济政策会被分心。08年危机后,许多经济体经历资产负债表衰退。宽松的货币政策可以争取时间来修复资产负债表,但不能代替他们。持续高企的债务水平表明,资产负债表的修复尚未完成。

4.负利率的implications

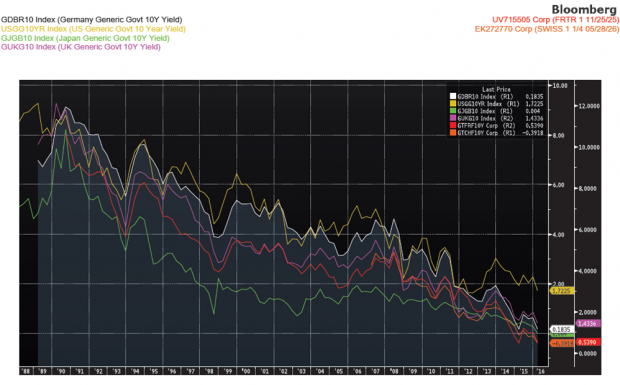

走低的国债收益率意味着未来低通胀和实体经济的低增长。国债收益率的走低实际上已经至少持续近30年。下图是美、日、德、英、法、瑞士十年期国债收益率,持续下降(Source: Bloomberg)。

国债收益率与一个国家GDP增速长期来看是相等的(国债的偿还来自政府收入,而政府收入的增速来自GDP增速,所以二者基本相关)。如果看实体经济的增速,在过去半个世纪里,全世界的经济增长整体上呈下降趋势(Source: World Bank)。

全球经济产出增速下降的原因有很多解释。比如人口老龄化。在美国和欧洲,15-64岁人口的增长率可已经是零增长,日本早就是负增长,而中国在2013年也开始负增长。也有观点认为技术进步缓慢是因素。我有点不大理解,现在技术进步缓慢吗?我怎么感觉是技术进步很快呢?

全球低增长的原因/结果之一 - - 产能过剩、低通胀。产能过剩不仅仅是中国的问题。金融危机以来,全球制造业产出大增,全球制造业出现了产能过剩,产能过剩导致低通胀甚至通缩、投资增速放缓。2008年之前全球制造业的产能利用率基本上接近100%,但之后产能继续增长,但产能利用率持续低于产能,反映需求持续低于供给。

全球低增长的原因/结果之二 - - 国际贸易萎缩。这是前所未有的情况。金融危机之后全球贸易的萎缩不仅仅是中国的问题,日本、美国、欧盟、全球都经历类似的现象,反应全球性的需求不旺(中国政府工作报告取消了年度外贸增长目标是有道理的)。

5.结论

举个例子(未来可能的发展):商业银行以-3%的利率从央行借钱,然后以-1%的利率贷款给客户。客户仍然赚取1个百分点的利润,商业银行从央行赚取2个百分点(-1%-(-3))

负利率所带来的含义是:未来的全球经济可能低到没有增长和零利润的环境。企业根本无法赚到利润。

负利率将是经济史上前所未有的情形,或预示着全球经济进入全新的阶段/转折点

中国目前面临的问题成堆,但是放在全球来看,似乎也并不显得特别突兀。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号